La mayoría de los farmacéuticos saben lo que ganan cuando su contable se lo dice para pagar los impuestos. Y eso no es lógico. A toro pasado, ya no tenemos capacidad para actuar sobre lo que esta pasando. Si queremos profesionalizarnos, debemos conocer, como mínimo, nuestra realidad económica. Debería ser obligatorio para todos los farmacéuticos que le pidieran a su contable que mensualmente les enviara su cuenta de explotación para que fuéramos conscientes de cómo vamos en el año y saber, por tanto, lo que podemos esperar del ejercicio.

¿Porqué lo debemos conocer? Antes de nada, deciros que no hace falta ser un experto economista. El farmacéutico no necesita serlo. Pero sí necesita tener unos mínimos conocimientos sobre qué quiere decir cada elemento de la cuenta de explotación para así entender su realidad. Pensemos en otro ámbito. ¿Es que acaso cada uno de nosotros no lleva una pequeña contabilidad doméstica? ¿Por qué lo hacemos? Básicamente para tener controlados nuestros gastos y saber si con lo que ganamos con la farmacia vivimos o no acorde con nuestras posibilidades. O, por ejemplo, para saber si este verano pasado podía haberme gastado todo lo que me gasté o si me ha sobrado algo que reservaré para otra cosa. Pues esto es lo mismo.

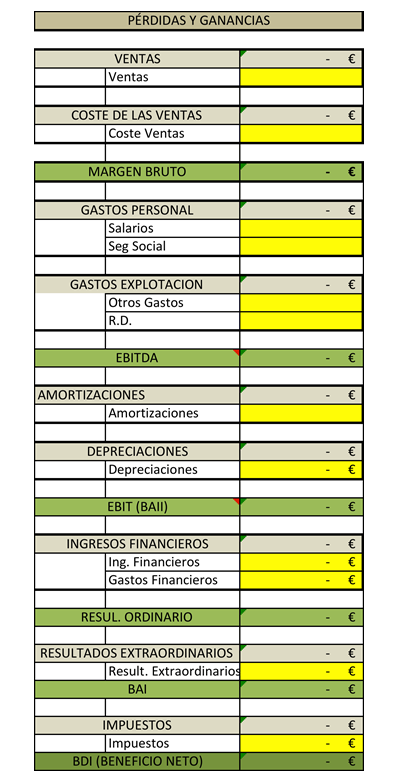

La cuenta de explotación, antiguamente conocida como cuenta de pérdidas y ganancias, es un documento contable, oficial y que debe seguir unas pautas determinadas por el Plan General de Contabilidad (PGC).

Nos sirve para conocer la evolución de nuestra empresa en un periodo determinado. En el caso de las farmacias, normalmente ese periodo es el año natural. Aunque no es obligatorio que nuestro año fiscal sea de enero a diciembre.

En la cuenta de explotación anotamos de forma ordenada nuestros ingresos, los costes de los mismos, los gastos ordinarios de la actividad, las amortizaciones, los gastos o ingresos financieros, los impuestos y así finalmente obtendremos nuestro beneficio neto. El orden de los conceptos es importante, pues la relación de unos con otros nos aporta muchos ratios que con sólo echarles un vistazo nos dicen cuan saneada está la farmacia. Y tan importante como eso es tener claro que sus valores nos dan una fotografía de nuestra realidad, por lo que siempre deberemos compararlo con las de otros ejercicios para ver como evolucionamos. Veámoslo de forma un poco más práctica (cuadro) y conozcamos un poco más de cada uno. Sobre las ventas, debemos incluir todas las ventas, pero sólo las propias de la actividad económica de la farmacia. Aunque en el cuadro no viene especificado, por un lado debemos incluir las ventas brutas y por otro restarles los descuentos que se hayan aplicado y que minoren el valor de las mismas. A esas ventas netas le restaremos el coste de las mismas. No restamos el valor de las compras, sino el coste (precio neto de compra) de las unidades que hemos vendido, porque el resto de las unidades compradas irá al balance a existencias. Para calcularlo, podemos utilizar la siguiente fórmula: Existencias iniciales + compras del ejercicio – existencias finales = consumo.

Sobre las ventas, debemos incluir todas las ventas, pero sólo las propias de la actividad económica de la farmacia. Aunque en el cuadro no viene especificado, por un lado debemos incluir las ventas brutas y por otro restarles los descuentos que se hayan aplicado y que minoren el valor de las mismas. A esas ventas netas le restaremos el coste de las mismas. No restamos el valor de las compras, sino el coste (precio neto de compra) de las unidades que hemos vendido, porque el resto de las unidades compradas irá al balance a existencias. Para calcularlo, podemos utilizar la siguiente fórmula: Existencias iniciales + compras del ejercicio – existencias finales = consumo.

Hagamos un paréntesis para valorar el RD5/2000. Este RD grava la dispensación de productos sanitarios a la Seguridad Social. Y en la práctica totalidad de las farmacias supone un importe digno de tener en cuenta. Pero, ¿cómo lo contabilizamos? Se nos plantean conceptualmente hablando 3 posibilidades:

a) La primera es meterlo como un gasto financiero. Si bien no lo es, es cierto que es un gasto. Incluirlo aquí nos permitiría reflejar de forma fiel el margen bruto de las ventas y si bien eso sería lo lógico, también es cierto que incluirlo aquí «desconcertaría» a Hacienda, pues no le cuadraría la información que recibe de los bancos con lo que nosotros declaramos. Así que no sería lo más razonable. Aclararé que incluirlo bajo cualquiera de los 3 epígrafes no es sancionable por Hacienda, pues la farmacia no está sujeta a auditoría oficial. Pero ya que lo vamos a incluir, hagámoslo donde sea más razonable o admitido por Hacienda.

b) La segunda opción sería meterlo como «otros gastos». En este caso sería más correcto que el anterior, pero técnicamente tampoco es un gasto entendido como servicios prestados por otros profesionales. Así que, aun siendo posible incluirlo aquí, tampoco es el epígrafe más adecuado.

c) La tercera opción, y es la que Hacienda acepta con más tranquilidad, es que lo incluyamos como un menor valor de las ventas. Es decir, lo incluyamos como un descuento en la venta. Normalmente Hacienda nos calcula el margen bruto sin tener en cuenta los RD para determinar si estamos declarando lo que ellos consideran lógico y coherente. Y tras ello, restan el valor de los RD para determinar nuestro margen bruto real. Dos farmacias con iguales ventas y gastos no tienen por qué tener el mismo rendimiento neto, ya que depende de si una factura más o menos a la Seguridad Social, la aplicación del RD5/2000 supone un mayor o menor impacto económico.

Llegados a este punto, habremos obtenido lo que llamamos el margen bruto de la actividad.

A partir de ahí, descontamos el coste empresa del equipo que hayamos tenido; es decir, los salarios y la Seguridad Social del equipo. También restaremos «otros gastos», que se refieren a la luz, la comunidad de propietarios, el teléfono, el coste del gestor, etc. Es importante tener controlado el porcentaje que cada uno de estos dos conceptos supone respecto a las ventas y al margen bruto porque ello delimitará la capacidad de maniobra que tendremos desde el punto de vista económico. Tengamos en cuenta que en la farmacia la mayoría de estos gastos son conceptos fijos e importes bastante fijos. Con ello obtenemos el famosos EBITDA, que no es otra cosa que el beneficio antes de las cargas financieras, las amortizaciones y los impuestos. Al fin y al cabo, lo podríamos llamar el beneficio calculado por la cuenta de la vieja de toda la vida. Este EBITDA es el valor que realmente se debería tener en cuenta para valorar una farmacia, porque obviamente dos farmacias que vendan la misma cantidad no ganan lo mismo. Unas controlan mejor los gastos que otras.

Ahora entramos en un concepto un poco raro, pero que voy a intentar clarificar: las amortizaciones. ¿Todo los bienes (que no productos de venta) que compramos, por ejemplo un ordenador, el mobiliario, etc. los ponemos como gasto? No. Hacienda considera que todo aquello que compramos, cuyo coste sin IVA sea superior a 600 €, tiene una vida útil determinada. Por tanto, en función del tipo de bien que sea, le asigna «duraciones» medias. Así, por ejemplo, a un ordenador le da una vida útil de 3 años, por lo que cuando lo compramos sólo nos deja meternos ese año como gasto el 33%. Pero pagar, lo pagamos 100%. Esa es la paradoja de las amortizaciones. Las definimos como un gasto que no pagamos. Porque el primer año, pagamos más de lo que nos metemos como gasto, pero a cambio, el segundo y el tercer año nos metemos un gasto que realmente no pagamos ese ejercicio.

El cuándo invertir en la farmacia o a veces el cuánto invertir, puede depender de las amortizaciones que tengamos pendientes de desgravarnos. En el buen sentido de la expresión, podemos jugar financieramente con ellas para conseguir tener unos resultados a efectos fiscales mayores o menores. ¿Le habéis preguntado alguna vez a vuestro gestor cuándo o cuánto os interesa invertir en la farmacia? Pues deberíais. No es lo mismo ni tiene las mismas consecuencias fiscales hacerlo en un momento o en otro.

Los gastos financieros son el siguiente paso a restar, pero sólo los gastos financieros de aquellos préstamos afectos a la actividad de la farmacia. No el principal del préstamo. ¿Por qué? Porque se supone que con ese principal has invertido en tu negocio, por lo que en aquello que hayas invertido ya te lo vas a desgravar y, por tanto, si nos desgraváramos el principal del préstamo, el importe lo desgravaríamos dos veces.

Llegados a este punto tenemos lo que llamamos el resultado ordinario de nuestra farmacia. Si hubiera resultados extraordinarios porque, por ejemplo, hemos vendido un mostrador que teníamos o un dermoanalizador antiguo, lo incluiríamos aquí. No en las ventas.

La cantidad resultante de todas estas operaciones previas es nuestra base imponible para pagar impuestos. Por tanto, si le restamos la cantidad a pagar de impuestos tendremos el beneficio neto que hemos obtenido ese año.