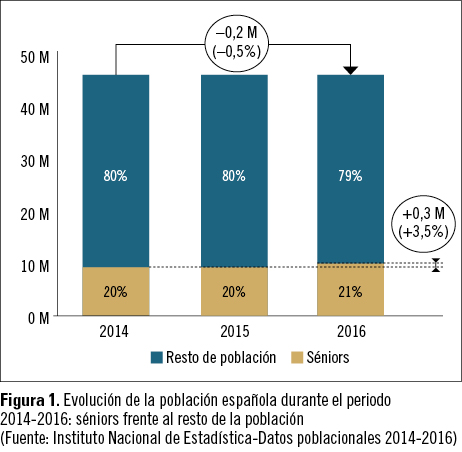

En el año 2016, el segmento sénior representaba el 21% de la población española. Dadas las tendencias de envejecimiento en la pirámide poblacional, este segmento toma mayor relevancia en el mercado farmacéutico, siendo un componente fundamental de la evolución del gasto farmacéutico. En los últimos años, los séniors han cobrado mayor peso dentro la población total, incrementando un punto porcentual su cuota en comparación con 2014-2015, según datos del Instituto Nacional de Estadística (figura 1).

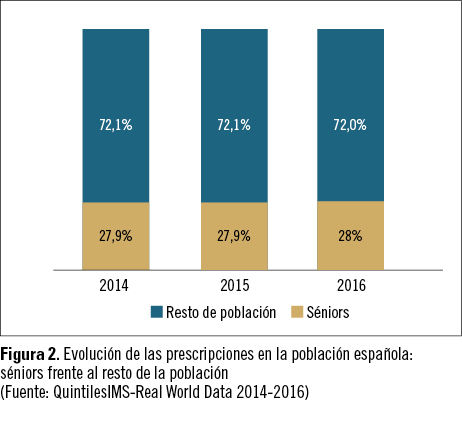

El porcentaje de prescripciones sobre el total de la población no ha aumentado en línea con el crecimiento de la población, ya que los segmentos de mayor edad de la pirámide (donde se produce una mayor concentración de medicamentos) también han crecido, diluyendo este efecto en el segmento séniors (figura 2).

Por ello podríamos afirmar que los séniors, que representan 1 de cada 5 españoles, consumen 1 de cada 4 medicamentos, significativamente por encima del promedio por habitante.

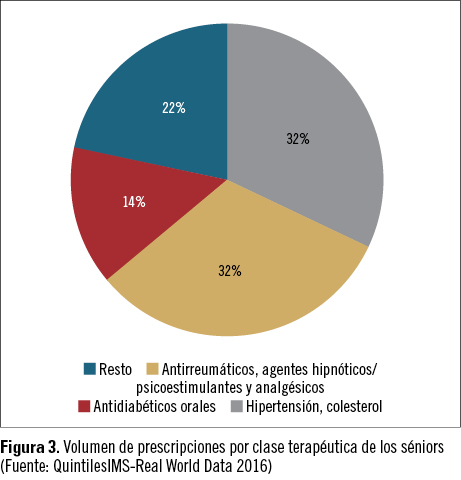

En relación con el volumen de prescripciones por clase terapéutica de los séniors (figura 3), los datos revelan un consumo dominante de las clases relacionadas con los sistemas digestivo y cardiovascular, y con el sistema nervioso y locomotor, referentes de patologías de hipertensión/colesterol, antirreumáticos, agentes hipnóticos/psicoestimulantes y analgésicos, y antidiabéticos orales. Estos tres grupos concentran un 78% del consumo de los séniors.

En concreto, para antirreumáticos, agentes hipnóticos/psicoestimulantes y analgésicos, una gran parte del volumen está relacionado con medicamentos antidepresivos e hipnóticos, vinculados a los trastornos de depresión y ansiedad, con gran presencia en el sexo femenino adulto, y también con analgésicos tra-dicionales (p. ej., ibuprofeno). A pesar de ser un segmento que concentra un volumen relevante, no se han producido grandes innovaciones que hayan dinamizado el mercado. En su mayoría, estos productos son «maduros» y la presencia de genéricos es relevante, por lo que el precio por unidad es relativamente bajo. No es el caso en los mercados de hipertensión/colesterol y antidiabéticos orales, donde en los últimos años se han producido dinámicas relevantes y, en el caso de los antidiabéticos orales, innovaciones materiales.

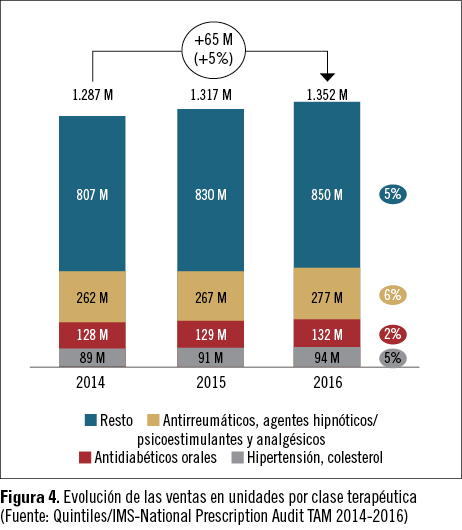

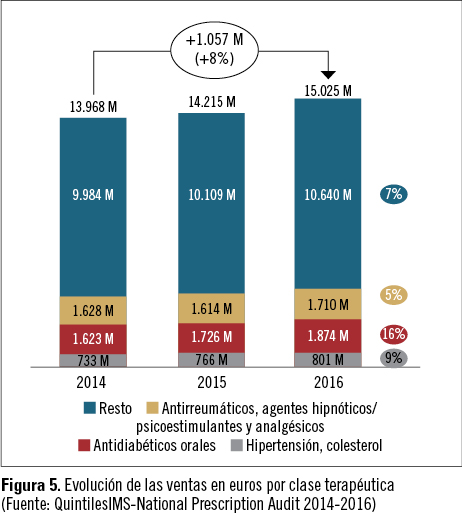

Si analizamos la evolución en unidades (figura 4) vemos que, a excepción de los antidiabéticos orales (+2%), las categorías crecen en línea con el mercado (+5%). No obstante, si observamos la evolución de las ventas en euros (figura 5) podemos ver que las categorías de antidiabéticos orales y de hipertensión/colesterol crecen a mayor ritmo que el mercado. Esta diferencia entre el comportamiento en unidades y el comportamiento en euros se debe principalmente a dos características:

• Existe una tendencia a tratar estas patologías con terapias más complejas basadas en combinaciones de tratamientos y moléculas. Esto ha producido el lanzamiento de medicamentos basados en combinaciones, resultando en mayor número de tratamientos complejos pese a traducirse en un menor crecimiento en unidades. Es decir, antes un tratamiento podía constar de dos medicamentos, y ahora, con la innovación, ese tratamiento se prescribe en un único producto que combina los dos tratamientos anteriores.

• Adicionalmente, en la diabetes se está produciendo una fuerte innovación en términos de investigación, con medicamentos que presentan mecanismos de acción innovadores (las clases SGLT-2, GLP-1 o DPP-IV) respecto a los tratamientos tradicionales (metforminas y sulfonilureas). Estos tratamientos innovadores tienen puntos de precio por encima de los medicamentos tradicionales en el mercado. Esto implica que, cuando la proporción de pacientes que son tratados con medicamentos nuevos aumenta, el valor en euros del mercado también aumenta significativamente, como podemos observar al comparar los antidiabéticos en las figuras 4 y 5 (+2% en unidades; +16% en valores).

|  |

En cuanto a los medicamentos relacionados con hipertensión/colesterol, se produce un efecto similar al que hemos analizado con anterioridad en el mercado de diabetes, relacionado con el aumento de compleji-dad de los tratamientos. A pesar de ser un mercado mucho más atomizado y con una gran presencia de genéricos, se ha producido un traspaso de tratamientos basados en monoterapias a tratamientos basados en terapias múltiples. Esto se ha traducido en un mayor peso de los tratamientos basados en combinaciones de moléculas, con puntos de precio más altos que los medicamentos basados en monoterapias.

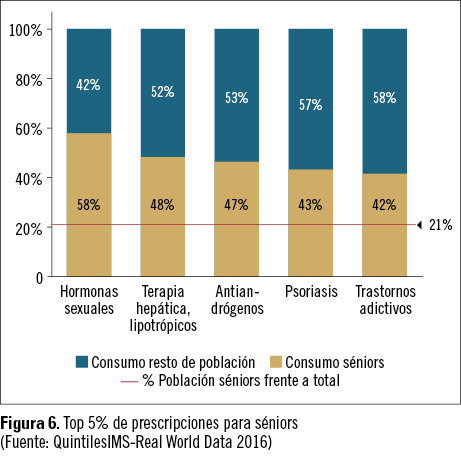

Las tres categorías anteriores son las que más volumen concentran para el segmento séniors, pero desde un punto de vista relativo hay otro tipo de categorías menores (en términos de volumen y tamaño respecto al total del mercado) donde los séniors son los principales consumidores. En concreto, este tramo de población es el que domina patologías relacionadas con las hormonas sexuales, vinculadas con episodios menopáusicos o de desequilibrio hormonal (figura 6), significativamente más frecuentes en el sexo femenino entre los 50 y 65 años.

Podemos concluir, por tanto, que el segmento séniors es un componente relevante en el presente y futuro del mercado farmacéutico. Su peso con respecto al total de la población española aumenta paulatinamente, por lo que su consumo en patologías crónicas (diabetes, colesterol...), que cobran relevancia en este tramo de edad, va a ser crucial en el futuro desarrollo del mercado farmacéutico. Por todo esto, es de prever que las compañías farmacéuticas reforzarán su investigación en estos mercados.