Garantías en el préstamo privado

Al igual que en los préstamos comerciales, el otorgamiento de un préstamo puede no llevar aparejada la constitución de garantías específicas a favor del prestamista. Estaríamos ante la fórmula usualmente conocida como «préstamo personal», que es lo más frecuente en el ámbito de los préstamos entre particulares, y no digamos ya entre familiares.

Pero no podemos descartar la posible necesidad de acompañar la constitución del préstamo con el otorgamiento de garantías o, al menos, facilidades de cobro que complementen la operación, por ejemplo, la hipoteca.

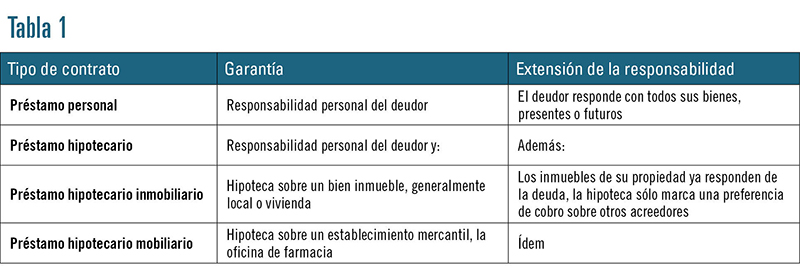

La hipoteca en garantía de un préstamo, tanto entre particulares como en relación con una entidad financiera comercial, y a diferencia de lo que suele entenderse en alguna ocasión, no supone que el prestatario asuma un riesgo mayor de cara a su responsabilidad con el prestamista. Ni mucho menos: el deudor responde de sus obligaciones con todos sus bienes, presentes o futuros. Es decir, no porque un local, una vivienda, o la propia oficina de farmacia no estuvieran hipotecados escaparían a la posibilidad de ser embargados para resarcir una deuda del propietario. Con la hipoteca, lo que se persigue es dar prioridad a ese acreedor concreto (el que ha otorgado el préstamo garantizado con la hipoteca) para cobrar con la ejecución de ese bien con preferencia sobre otros acreedores (tabla 1).

La hipoteca en garantía de un préstamo, tanto entre particulares como en relación con una entidad financiera comercial, y a diferencia de lo que suele entenderse en alguna ocasión, no supone que el prestatario asuma un riesgo mayor de cara a su responsabilidad con el prestamista. Ni mucho menos: el deudor responde de sus obligaciones con todos sus bienes, presentes o futuros. Es decir, no porque un local, una vivienda, o la propia oficina de farmacia no estuvieran hipotecados escaparían a la posibilidad de ser embargados para resarcir una deuda del propietario. Con la hipoteca, lo que se persigue es dar prioridad a ese acreedor concreto (el que ha otorgado el préstamo garantizado con la hipoteca) para cobrar con la ejecución de ese bien con preferencia sobre otros acreedores (tabla 1).

Los títulos de valores

Más que un instrumento de garantía, los títulos en los que se puede documentar toda o parte de una deuda ofrecen al prestamista una cierta comodidad en el cobro, ya que facilitan su gestión ante las entidades bancarias. Por otro lado, se trata de documentos ejecutivos, es decir que, llegado el vencimiento y acaecida la falta de pago, no será necesario discutir la deuda judicialmente para que un juez declare si hay tal deuda o no, sino que se pasa directamente a exigir el pago al deudor. Frente a un cheque, una letra de cambio o un pagaré, el deudor apenas tiene acciones, salvo en casos excepcionales como los de sustracción, pérdida o falsificación de firma.

Cheques con «fecha futura»

No es un sistema aconsejable. Los cheques, tengan la fecha que tengan, vencen a la vista. Es decir, que el acreedor puede presentarlos al cobro, y la entidad bancaria deberá atenderlos, en cualquier momento, independientemente de que la fecha corresponda a un plazo muy posterior.

Letras de cambio

Letras de cambio

Las letras de cambio y los pagarés, por el contrario, sí pueden ser utilizados para documentar una deuda a plazo cierto, y se aportan con cierta frecuencia. De hecho, es usual ver talonarios entregados por los bancos a sus clientes, muy parecidos a las conocidas «chequeras», pero con la consideración de «pagaré», cuya diferencia fundamental con el cheque, en lo que nos interesa en este artículo, es la ya comentada posibilidad de indicar una fecha posterior para el pago.

La idea de solicitar que tales títulos cuenten con el respaldo de una entidad bancaria mediante un aval, conformidad o instrumento análogo, no deja de ser un contrasentido porque, en esencia, este tipo de respaldos equivalen a un préstamo, e incluso pueden ser más costosos (no digamos ya respecto a préstamos familiares gratuitos). Antes que acudir en busca de este respaldo, lo que convendría al prestatario es solicitar directamente el préstamo a la entidad financiera, y prescindir, por tanto, de convenios privados.

El fiador

Conocido habitualmente como avalista, es la persona que aporta su garantía personal como complemento de la responsabilidad del deudor principal. Así, en el caso de que el prestatario no afronte sus pagos, el acreedor contará con la posibilidad de dirigirse también a ese fiador, exigiendo el abono de los importes debidos.

Este tipo de garantía tiene numerosas posibilidades, en función de la prioridad de a quién se puede reclamar primero, si es solidario, o si previamente ha de acudirse contra el deudor principal, de modo que si se valora acudir a esta institución es recomendable revisar el asunto detenidamente con un abogado especializado, aunque, en el ámbito familiar, es improbable que se acuda a esta figura.

Funcionamiento y formalidades de carácter tributario en la actividad

En cuanto a la repercusión que el préstamo tiene, desde un punto de vista fiscal, en el patrimonio de ambas partes, al margen de las prevenciones relativas al otorgamiento, formalización y presentación ante la oficina liquidadora de ITP, a las que ya aludimos en el anterior artículo, hemos de centrar ahora la atención en el IRPF.

Las cuotas de devolución del principal del préstamo al prestamista, en el caso de préstamos gratuitos, no tienen ningún reflejo en el IRPF de ambas partes, puesto que realmente no se está generando ni renta ni gasto atribuible a ninguno de ellos.

Sin embargo, el préstamo con intereses sí genera en el receptor de tales intereses (el prestamista) unos rendimientos que han de ser incluidos en la base imponible del ahorro, como rendimientos del capital mobiliario, a medida que se vayan produciendo los devengos acordados.

Para el prestatario, siempre que haya quedado suficientemente acreditada la vinculación del préstamo con la actividad, los intereses son deducibles, puesto que son gastos necesarios para la obtención de los rendimientos a declarar en el apartado de actividades económicas.

Como tales rentas de capital, también son pagos sujetos a retención, retención que tendrá que efectuar el pagador de los intereses, e ingresarla en Hacienda mediante el modelo correspondiente (actualmente, el formulario 123).

En resumen, la herramienta del préstamo privado familiar, con o sin intereses, es una fórmula perfectamente adecuada para la financiación de la adquisición de una oficina de farmacia, sobre todo de cara a las primeras adquisiciones efectuadas por jóvenes licenciados. Su tramitación documental y administrativa no es especialmente compleja, y no debe presentar problemas fiscales si se atienden unos mínimos requisitos.